レポート > 税 務

圧縮記帳

国庫補助金等の交付にかかる会計処理として圧縮記帳があります。新型コロナに関する補助金を20年度に受け取り圧縮記帳をおこなった法人や21年度も圧縮記帳をおこなう法人もあるのではないでしょうか。今回はそんな圧縮記帳についての紹介です。

国庫補助金等の圧縮記帳は、設備等の固定資産を取得するために受け取った補助金であるにもかかわらず、その補助金に対して一時に課税をしてしまうと、固定資産取得の原資が減ってしまい場合によっては目的となる固定資産の取得が困難となりうることを回避するために税務上政策的に認められた会計処理です。圧縮記帳には「積立金方式」と「直接減額方式の」2通りの方法が存在しますので、圧縮記帳をおこなわない場合も含めて3パターン、具体的に数字とともに確認していきます。

設例)

3月末に補助金を100受領し固定資産200を取得した。固定資産は4月から使用を開始し5年の定額法により減価償却をおこなうものとし、決算月は3月とする。

1.会計処理

まずは、会計処理についての確認です。

(1)圧縮記帳なし

・3月末補助金受取および固定資産の取得

現金預金100/受取補助金100

固定資産200/現金預金200

・1~5年目までの減価償却費の計上

減価償却費40/減価償却累計額40

(2)積立金方式

受け取った補助金を圧縮積立金に計上する方法

・3月末補助金受取および固定資産取得

現金預金100/受取補助金100

固定資産200/現金預金200

繰越利益剰余金100/圧縮積立金100

※受け取った補助金分、圧縮積立金を計上します。圧縮積立金は繰越利益剰余金からの振替であり、損益には影響しません。

・1~5年目までの減価償却費の計上および圧縮積立金の取崩

減価償却費40/減価償却累計額40

圧縮積立金20/繰越利益剰余金20

※固定資産の取得価額200を基に減価償却の計算をおこなうため、減価償却費は毎期40ずつ計上します。また、圧縮積立金のうち減価償却費相等部分(40/200×100=20)を取り崩します。この取崩も圧縮積立金から繰越利益剰余金への振替であり、損益には影響しません。

(3)直接減額方式

固定資産の取得価額を受け取った補助金分直接減額する方法

・3月末補助金受取および固定資産取得

現金預金100/受取補助金100

固定資産200/現金預金200

固定資産圧縮損100/固定資産100

※受け取った補助金分、圧縮損を計上し固定資産の取得価額を減額します。固定資産の取得価額は200-100=100となります。

・1~5年目までの減価償却費の計上

減価償却費20/減価償却累計額20

※取得価額100を基に減価償却費の計算をおこなうため、減価償却費は毎期20ずつ計上します。

圧縮記帳をしない場合およびした場合の会計処理は上記のとおりであり、仕訳自体はそこまで難しいものでもないのではないでしょうか。次に圧縮記帳をした場合の課税所得について考えてみます。

課税所得は益金-損金により計算されます。この課税所得に法人税等の税率を乗じて法人税等が計算されます。益金と損金は会計上の収益と費用とは必ずしもイコールではありませんが、ほぼ同じとイメージして読み進めてください。

2.課税所得への影響

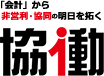

(1)圧縮記帳なし

現金預金100/受取補助金100

固定資産200/現金預金200

減価償却費40/減価償却累計額40

・補助金受取年度の益金は100であり課税所得合計は100

・減価償却費を計上する1年目から5年目までの損金は減価償却費として計上した-40であり課税所得合計は毎年度-40

→トータル期間で考えると課税所得に与える影響は合計欄の総合計で100-40-40-40-40-40=△100

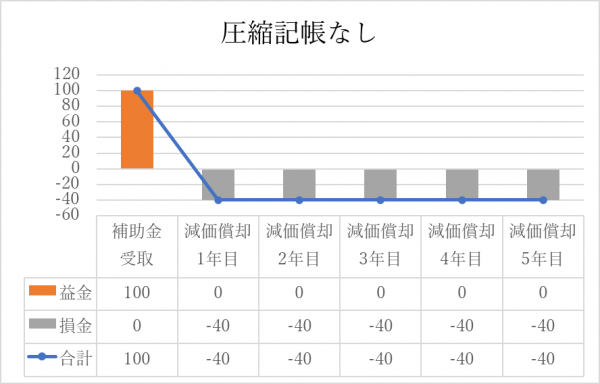

(2)積立金方式

現金預金100/受取補助金100

繰越利益剰余金100/圧縮積立金100

※受け取った補助金の分圧縮積立金を計上する。繰越利益剰余金からの振替であり、損益には影響しませんが、課税所得の計算上は損金に算入します。

固定資産200/現金預金200

減価償却費40/減価償却累計額40

圧縮積立金20/繰越利益剰余金20

圧縮積立金のうち減価償却費相等部分(40/200×100=20)を繰越利益剰余金に振り替えます。損益には影響しませんが、課税所得の計算上は益金に算入します。

仕訳の通り、固定資産の取得価額は200となります。この200を基に減価償却の計算をおこなうため、減価償却費は毎期40ずつ計上されます。それとともに圧縮積立金の取崩をおこない、会計上の利益は構成しませんが、課税所得の計算上は益金となります。圧縮積立金の積立と取崩は税務申告書で調整をおこないます。

・補助金受取年度の課税所得合計は0(益金である補助金100-損金となる圧縮積立金の積立100)

・減価償却費を計上する1年目から5年目までの課税所得合計は毎年度-20(益金である圧縮積立金の取崩20-損金である減価償却費40)

→トータル期間で考えると課税所得に与える影響は合計欄の総合計で0-20-20-20-20-20=△100

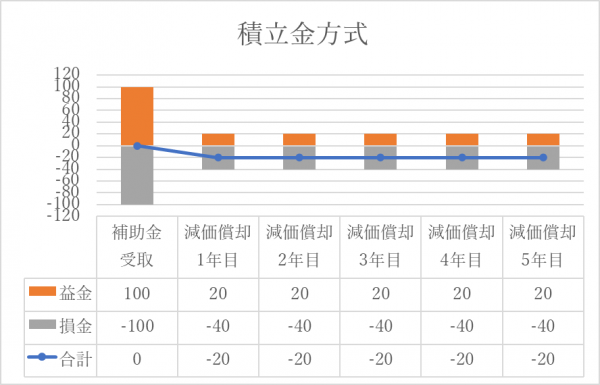

(3)直接減額方式

固定資産の取得価額を直接減額する方法

現金預金100/受取補助金100

固定資産200/現金預金200

固定資産圧縮損100/固定資産100

減価償却費20/減価償却累計額20

仕訳の通り、固定資産の取得価額は100となります。この100を基に減価償却の計算をおこなうため、減価償却費は毎期20ずつ計上されます。

・補助金受取年度の課税所得合計は0(益金である補助金100-損金となる圧縮損100)

・減価償却費を計上する1年目から5年目までの課税所得合計は毎年度-20(損金である減価償却費20)

→トータル期間で考えると課税所得に与える影響は合計欄の総合計で0-20-20-20-20-20=△100

(1)~(3)のいずれのケースでも減価償却費の計上が終わる5年目までの課税所得への影響額は-100で一緒となります。したがって、設例の補助金受取から減価償却費を計上する5年間のトータル期間で考えると圧縮記帳を採用しないことを含めどの方法を採用しても期間全体の法人税等への影響額は変わらないということです。

圧縮記帳は、前述のとおり税務上の観点から政策的に認められた処理です。圧縮記帳をおこなわなければ(1)のとおり、補助金受取年度で100が課税所得を構成し、補助金に対する法人税等を納めることになります(㊟補助金以外も含めた課税所得がマイナスとなれば法人税は生じません)。一方で圧縮記帳をおこなった場合(2)・(3)によれば、補助金受取年度では課税所得への影響が0となり、その時点では課税されません。このように一時に課税されることは回避できますが、だからといって補助金に対する課税がその後おこなわれないわけではありません。減価償却費を計上していく1年目から5年目までに着目すると、(1)では減価償却費-40がそのまま課税所得合計となっていますが、(2)・(3)では課税所得合計は-20となっています。課税所得が多くなれば法人税等も多くなるため、圧縮記帳をおこなうと減価償却費を計上する5年間の間に20(=-20-40)ずつ課税所得が増え、その分法人税等が増えるということです。補助金受取年度で回避した法人税等の課税は減価償却費を計上していく期間に課税されていくわけです。これが圧縮記帳による「課税の繰り延べ」ということであり、「課税の繰り延べ」は補助金受取年度で一時に課税されることを回避し将来に課税を繰り延べることです。繰り延べという文言のとおり、補助金に対する課税を先送りしているのであり、課税を回避しているわけではない点は正確に認識する必要があります。課税回避ではないものの、補助金に対する実際の課税は将来に先延ばししていることから資金繰りの観点では先延ばしした分は余裕が生まれます。

3.直接減額方式と積立金方式の比較

直接減額方式と積立金方式という2通りの方法が認められた圧縮記帳ですが、実務上簡便なのは直接減額方式と考えられます。直接減額方式によれば、補助金受領年度での圧縮損の計上のみで処理は完了し以降の年度では減額された取得価額で減価償却費の計上をおこなっていくだけとなります。しかし積立金方式によれば、取得資産の減価償却が完了するまで、圧縮積立金の取崩(税務調整含む)が必要となり、直接減額方式のように、補助金受領年度での圧縮損の計上のみで処理が終わるわけではありません。したがって、実務上は多くのクライアントで直接減額方式により圧縮記帳をおこなっているのではないかと推察されます。

これだけ読むと簡便な直接減額方式だけ存在すれば良いのではないか?と思う方もいらっしゃるでしょうか。では、積立金方式が存在している理由は何でしょうか。その答えは「取得原価主義」にあります。会計基準上は資産の評価基準として「取得原価主義」が基本となっており、「取得原価主義」は、資産を取得した時点での原価により資産を評価するものです。企業会計基準によれば「貸借対照表に記載する資産の価額は、原則として、当該資産の取得原価を基礎として計上しなければならない。」と規定されているわけです。この取得原価主義から圧縮記帳について考えてみると、圧縮記帳は積立金方式を採用すべきとなります。積立金方式によれば圧縮記帳した資産の取得価額はきちんと総額で計上されるのに対して、直接減額方式によれば、資産の取得価額は補助金分減額されたものとなってしまい取得原価を歪めてしまうからです。また、固定資産の減価償却費計上額が異なることから自己金融効果にも影響が出ます。直接減額方式によれば積立金方式よりも減価償却費が少なくなる(上記例の数字を用いれば積立金方式は40に対し直接減額方式は20)ため、その分自己金融効果も少なくなります。理解が容易なのは直接減額方式ですが、上記「1、2」で説明した順序が積立金方式から説明したのもこの点を考慮したためです。

取得原価が歪んでいる(圧縮記帳した分減っている)ことによる減価償却費等を含め決算書に及ぼす影響は正しく認識し、いずれの方法で圧縮記帳をおこなうかは法人としてきちんと検討すべきといえます。